Договор дарения квартиры (дарственная) – что это?

По договору дарения квартиры одна сторона (Даритель) безвозмездно передает или обязуется передать другой стороне (Одаряемому) квартиру в собственность (ст.572 ГК РФ).

Квартира переходит в собственность Одаряемого сразу с момента государственной регистрации в Росреестре (через 20 календарных дней). Сразу после этого Даритель становится полноправным собственником квартиры и может распоряжаться ею по своему усмотрению: продавать, дарить, менять, закладывать и т.д. без согласия Дарителя.

В договоре нельзя прописать, что квартира перейдет в собственность Одаряемого только после смерти Дарителя. В этом случае, необходимо оформить завещание (ст.1118 ГК РФ).

Что лучше - дарение или завещание?

Отличие договора дарения от завещания состоит в том, что после дарения Даритель не вправе изменить своего решения. После регистрации в Росреестре квартира переходит в собственность Одаряемого безвозвратно. Тогда как при оформлении завещания Наследодатель в любое время может его изменить, а также аннулировать (ст.1130 ГК РФ).

Что не является дарением?

Договор дарения квартиры - это безвозмездный договор. Сторона, которая передает другой стороне имущество, в ответ не получает от другой стороны денег. Если же происходит встречная передача денег, даже если это происходит значительное время спустя или раньше, чем оформление дарения, то налицо притворная сделка, которая является ничтожной (ст.170 ГК РФ).

Какой налог с дарения нужно заплатить?

Одаряемый должен заплатить налог – 13 % от стоимости полученного в дар имущества (п.1 ст.224 НК).

Срок уплаты налога - до 15 июля следующего года (п.4 ст.228 НК РФ).

Кто освобождается от уплаты налога с дарения?

Одаряемый освобождается от уплаты налога, если он и Даритель являются членами семьи и (или) близкими родственниками (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами) (ст.217 п.18.1 НК РФ).

Для того, чтобы не платить налог с подаренного имущества, факт родства нужно подтвердить в Налоговой инспекции. Для этого до 30 апреля года, следующего за тем годом, когда вы получили подарок, нужно написать пояснения и предоставить документы о том, что Даритель и Вы находитесь в родстве.

С какой суммы рассчитывается налог 13%?

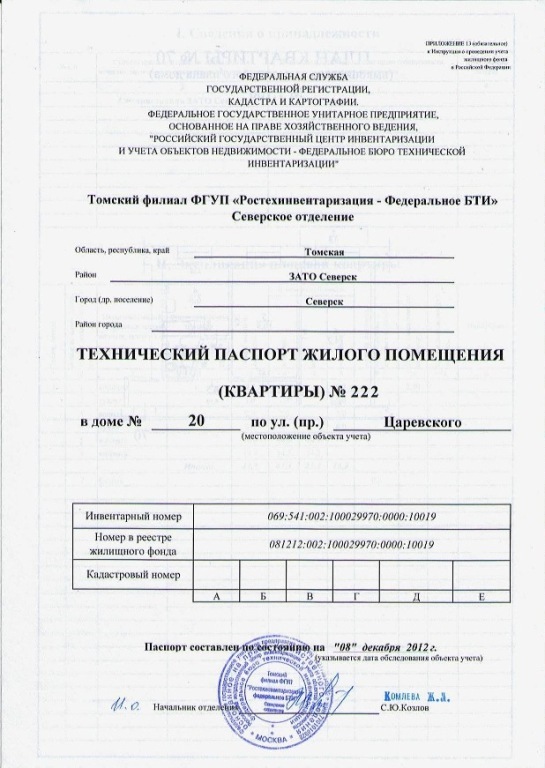

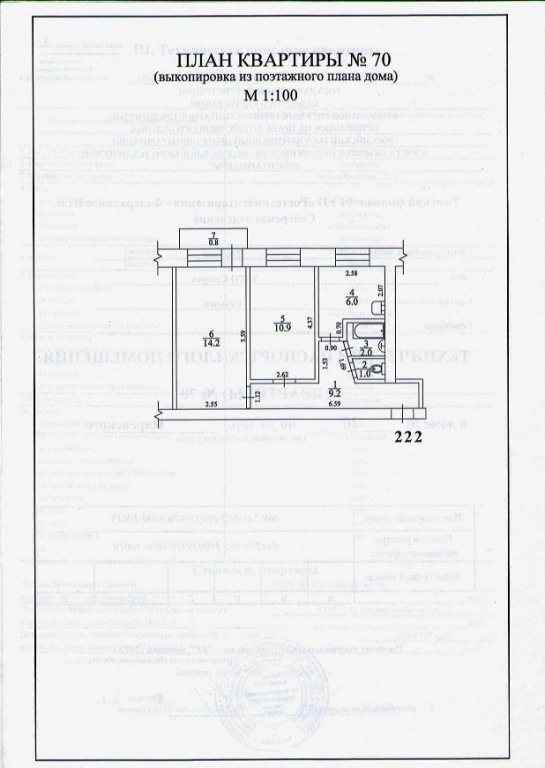

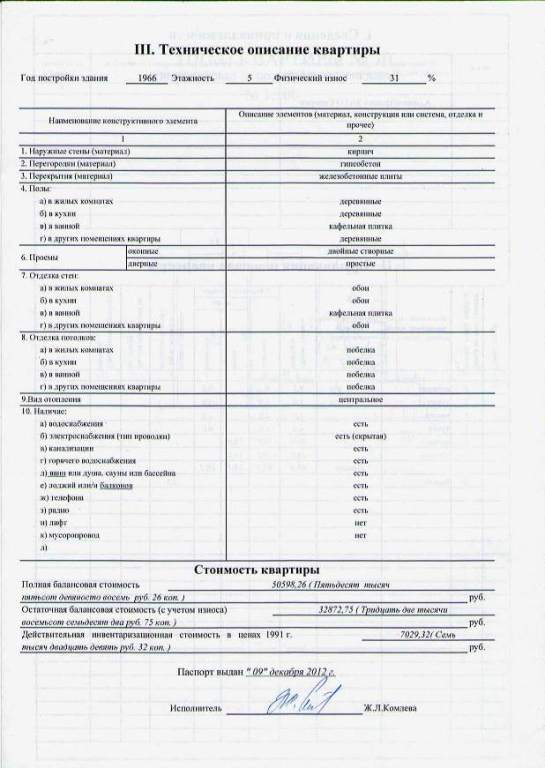

В этом отношении наше налоговое законодательство весьма противоречиво. По общему правилу налог рассчитывается с суммы, указанной сторонами в договоре дарения (ст.40 НК РФ). Если же сумма в договоре не была указана, то гражданин, получивший в подарок квартиру, может представить в Налоговую инспекцию либо справку об инвентаризационной стоимости жилья из БТИ, либо заключение независимой организации-оценщика о рыночной стоимости объекта, и рассчитать налог самостоятельно.

Отличия инвентаризационной стоимости от кадастровой заключается в том, что кадастровая стоимость объекта проводится методами массовой оценки и ближе к рыночной стоимости, то есть существенно выше, чем инвентаризационная. Инвентаризационная стоимость БТИ рассчитывается на основе расценок строительства объекта недвижимости по существующим нормативам и коэффициентам с учетом его износа. Поэтому инвентаризационная стоимость квартиры в старом доме может быть копеечной.

Если подарили квартиру в браке?

Если вы состоите в зарегистрированном браке, и Вам родители подарили квартиру, то в случае развода Ваш супруг не будет иметь право на раздел этой квартиры. Так как имущество, принадлежавшее каждому из супругов до вступления в брак, а также имущество, полученное одним из супругов во время брака в дар, в порядке наследования или по иным безвозмездным сделкам (имущество каждого из супругов), является его собственностью (ст.36 СК РФ).

В какой форме заключается договор дарения квартиры?

Договор дарения квартиры заключается в простой письменной форме. Нотариальное удостоверение договора дарения не требуется. Даритель и Одаряемый должны явиться в Росреестр с договором дарения и подать заявление о регистрации перехода права собственности. Через 20 календарных дней Одаряемый получает в Росреестре Свидетельство о государственной регистрации права на своё имя. С этого момента сделка считается заключенной (ст.574 ГК РФ).

Стоимость оформления договора дарения в нашем агентстве

- Составление проекта договора дарения – 1 500 руб.

- Государственная пошлина в Росреестр – 1 000 руб.

- Составление пояснения в налоговую инспекцию – 200 руб.

Какие документы нужны для оформления дарения квартиры?

- Паспорта Дарителя и Одаряемого

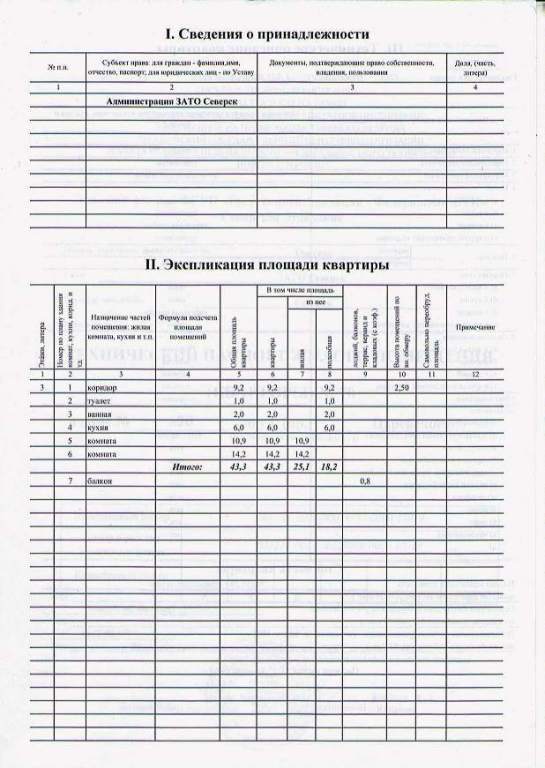

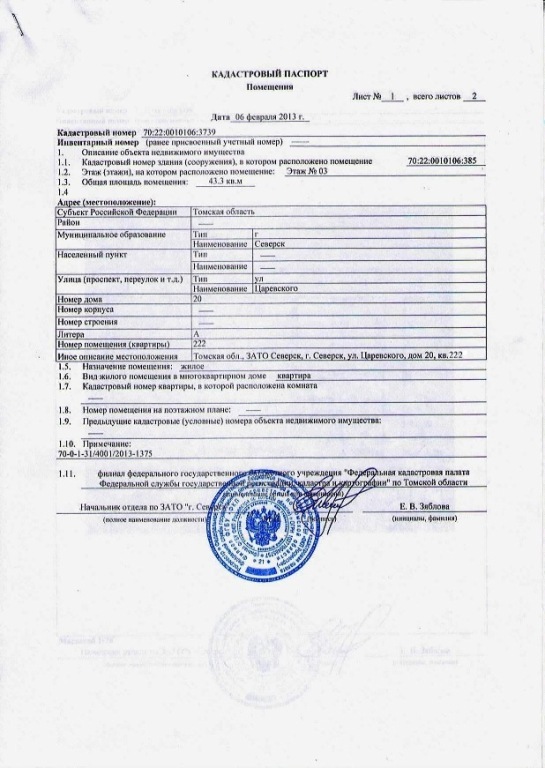

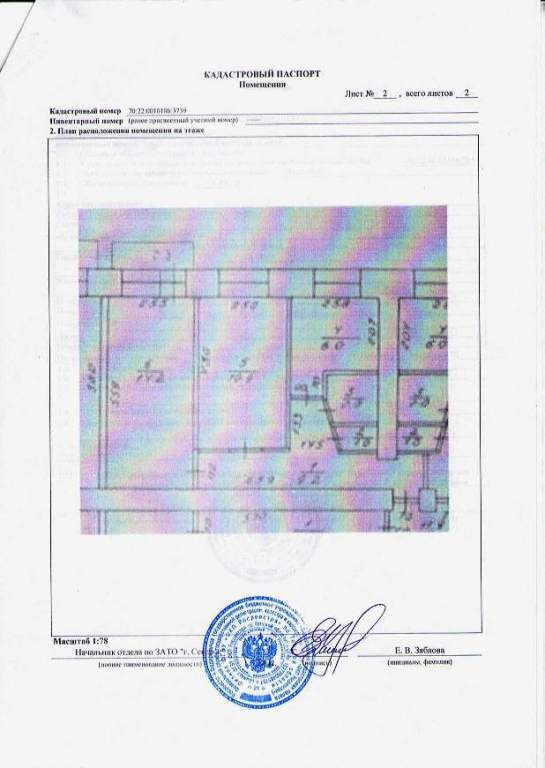

- Документы о собственности на квартиру

- Справка о гражданах, зарегистрированных в квартире (о составе семьи)

Уважаемые клиенты!

Предварительную консультацию можно получить

по телефону: 8 (952) 888 2000, раб. 56 22 02,

или в офисе нашего агентства по адресу: г.Северск, пр.Коммунистический, 151

подробнее на нашем сайте в разделе: Дарение недвижимости

С уважением,

Карбышева Мария Александровна

Юрист агентства недвижимости и оценки «Солнечная Сторона»

\

\

Добрый день! Хочу выразить благодарность команде агентства "Солнечная сторона", и отдельное спасибо руководителю офиса Осиповой Анастасии Владимировне и юристу Александре за помощь в продаже квартиры по ул. Ленинградская! Покупателя нашли быстро, работали профессионально и грамотно. Мы находились в этот момент в другом городе, на все вопросы отвечали четко, быстро, помогали собрать необходимые документы. Понравился позитивный настрой, было приятно работать и общаться! Хотелось бы пожелать работать в том же духе, а также успехов, благополучия, удачи и всех благ!

Обращались в агентство при продаже квартиры. Покупателя нашли очень быстро . Специалисты очень грамотны, и готовы всегда ответь на все вопросы ,даже за звёздочкой. Сопровождение сделки на всех её этапах очень порадовало . Большое спасибо за работу .

Большое спасибо агентству "Солнечная сторона" за хорошо проделанную работу, и помощь в продаже и покупке квартиры. Внимательное отношение к клиентам. Будем рекомендовать вас и другим. Спасибо вам за сотрудничество!!!

Добрый день! Хотим выразить огромную благодарность команде которая работала с нами по продаже нашей квартиры по по Комсунистическому 107 ! Очень грамотное ведение сделки! В любое время доступны и на вопрос любой сложности всегда помогут найти ответ и подскажут как лучше сделать ! Очень понравилась папочка с набором документов которую они вручают покупателю! Это здорово! Не покидает ощущение спокойствия за квартиру ! Обязательно будем лес рекомендовать вас друзьям и знакомым! Крапотливая ответственная работа проделана юристом Александрой! Спокойная ! Рассудительная! Наш риэлтор Оксана тактичная! Доброжелательная ! Очень приятное впечатление от общения с Викой и Настей! Вы лучше! Здоровья и процветания ! Успехов в вашей работе! Семейного благополучия! Спасибо большое за помощь! С благодарностью семья Медведевых Татьяна и Яков!

Благодарю агентство недвижимости "Солнечная сторона" за отлично проделанную работу и помощь в продаже квартиры. А так же отдельно выражаю свою благодарность сотрудникам агентства риэлтору Екатерине Бартовой и юристу Александре Анисимовой, я очень рад что обратился к вам. Вы профессиональные работники и хорошие люди. Желаю Вам и Вашему Агентству успехов, процветания и всего самого доброго и наилучшего!

Хочу поблагодарить агенство "Солнечная сторона" за отлично проделанную работу!!! Команда профессионалов!!!

Грамотные , знающие свое дело, юристы! Отдельное спасибо Бартовой Екатерине, с ее помощью быстро нашли покупателей и приобрели жилье сами. Всегда на связи, ответят на любые беспокоящие вопросы.Обращаемся уже не в первый раз. Рекомендую всем!!!

Хочу выразить большую благодарность агенству “Солнечная сторона”. За добросовестную работу и за хорошее отношение к клиенту. Особенно хочу выразить огромное человеческое спасибо Кесаревой Оксане Николаевне!!!

Хочу оставить замечальный отзыв о работе, сотрудников компании, Бартовой Екатерине и Осиповой Анастасии. Провели нас от начала сделки и до самого конца. Отвечали на все наши вопросы , в любое время и всегда были на связи. Работают на 100 %, и выполняют свою работу на 200 %. Спасибо большое, за качество и выдержку. В это не простое время. Довольны работой. И рекомендуем, компанию Солнечная сторона. Профессионалы своего дела!!!

Выражаем огромную благодарность агентству "Солнечная сторона" за помощь в приобретении нового жилья и продаже старого.

Все этапы были проведены удачно, быстро и с хорошим настроением, точной работой и разъяснениями по любому вопросу.

Желаем дальнейшего плодотворного развития и побольше благодарных и удовлетворённых клиентов. Огромное спасибо!!! 🌹🌹🌹☺️

Хочу выразить благодарность агентству Солнечная Сторона и лично риелтору Кесаревой Оксане в помощи продажи и покупки квартиры , за ее добросовестный труд,профессионализм. Желаю успехов в дальнейшей профессиональной деятельности!СПАСИБО ОГРОМНОЕ ЗА ВСЁ!